Если вы не живете в России больше 183 дней в году, но владеете квартирой, домом или участком здесь - вы нерезидент. И для вас налог на продажу недвижимости - не просто формальность, а серьезный финансовый риск. С 2025 года разрыв между тем, что платят резиденты и нерезиденты, стал еще больше. А ошибки при расчете могут обойтись в десятки тысяч рублей. Разберемся, как считать налог, когда можно сэкономить и чего точно не делать.

Ставка 30% - это не штраф, а правило

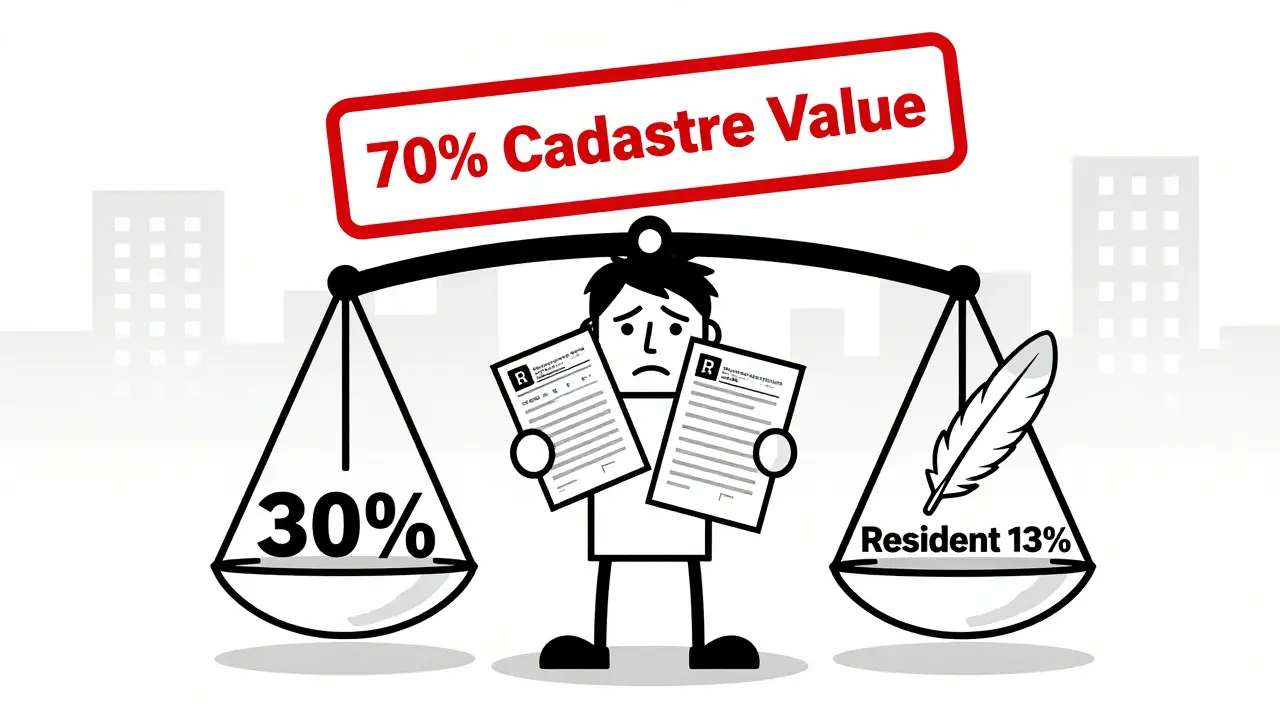

Для нерезидентов НДФЛ с продажи недвижимости - всегда 30%. Никаких 13%, даже если вы продаете квартиру, которую купили 10 лет назад. Это не зависит от срока владения. Для резидентов с 2025 года вводится прогрессивная шкала: от 13% до 22% в зависимости от суммы дохода. Но для вас - фиксированные 30%. Даже если вы продали квартиру за 2 миллиона рублей, налог - 600 тысяч. Никаких вычетов, никаких скидок, если только вы не попадаете под международное соглашение.

Это не значит, что вы платите 30% от всей суммы. Налог считается не с выручки, а с дохода - то есть с разницы между ценой продажи и расходами на покупку. Но есть нюанс: если вы не можете подтвердить расходы, налог считают с большей суммы - либо от цены в договоре, либо от 70% кадастровой стоимости. И часто второе оказывается больше.

Как считают налоговую базу: цена договора или кадастровая стоимость?

Здесь ловушка. Многие думают: «Я продал квартиру за 3 миллиона - значит, налог с 3 миллионов». Нет. ФНС смотрит на две цифры: сумму в договоре и 70% кадастровой стоимости. Берется большая из них.

Пример: вы продаете квартиру за 2,5 млн рублей. Кадастровая стоимость - 4 млн. 70% от нее - 2,8 млн. Значит, налог считают не с 2,5 млн, а с 2,8 млн. Даже если вы подписали договор на меньшую сумму, налоговая все равно возьмет 2,8 млн. Это закон - п. 5 ст. 214.10 НК РФ. Кадастровую стоимость можно проверить на сайте Росреестра или заказать выписку ЕГРН. Не полагайтесь на память или слова агента.

Самая частая ошибка - люди указывают в декларации цену договора, забывая про кадастровую стоимость. ФНС автоматически сравнивает эти цифры. Если вы указали меньше, чем 70% кадастровой - вас ждет доначисление, штраф и пени. Не рискуйте.

Срок владения не снимает налог с нерезидента

Резиденты могут не платить налог, если владели квартирой 5 лет (или 3 года, если получили в дар от близкого родственника). Для нерезидентов это не работает. Даже если вы купили квартиру в 2018 году и продаете в 2025 - налог 30% все равно есть. Никаких льгот по сроку. Это главное отличие от резидентов.

Единственное исключение - если вы сменяете статус в течение года. Допустим, вы продали квартиру в марте, когда были нерезидентом. Но к 31 декабря вы прожили в России 184 дня - стали резидентом. Тогда налог пересчитывают по ставке 13% (или по прогрессивной шкале) с учетом всех вычетов. Это редкий случай, но он возможен. Обратная ситуация - если вы были резидентом при продаже, а к концу года уехали - налог все равно считается по 30%.

Международные соглашения - ваш шанс сэкономить

Если вы гражданин страны, с которой у России есть соглашение об избежании двойного налогообложения (СИДН), вы можете платить не 30%, а меньше - даже 0%. Такие соглашения есть с Китаем, Турцией, Италией, Германией, Сингапуром и другими.

Чтобы воспользоваться этим, нужно:

- Получить справку о налоговом резидентстве из страны своего постоянного проживания - это делается в местной налоговой службе.

- Перевести ее на русский язык и заверить у нотариуса.

- Подать документы в российскую налоговую до даты выплаты денег от продажи.

Если вы подадите справку после получения денег - ФНС не примет. Никаких отсрочек. Документы нужно подавать заранее - за 1-2 месяца до сделки. Это единственный законный способ снизить ставку с 30% до 10%, 15% или даже 0%.

Важно: соглашения действуют только на доходы от продажи недвижимости. Они не помогут, если вы сдаете квартиру в аренду - там ставка 30% без исключений.

Как подать декларацию и когда платить

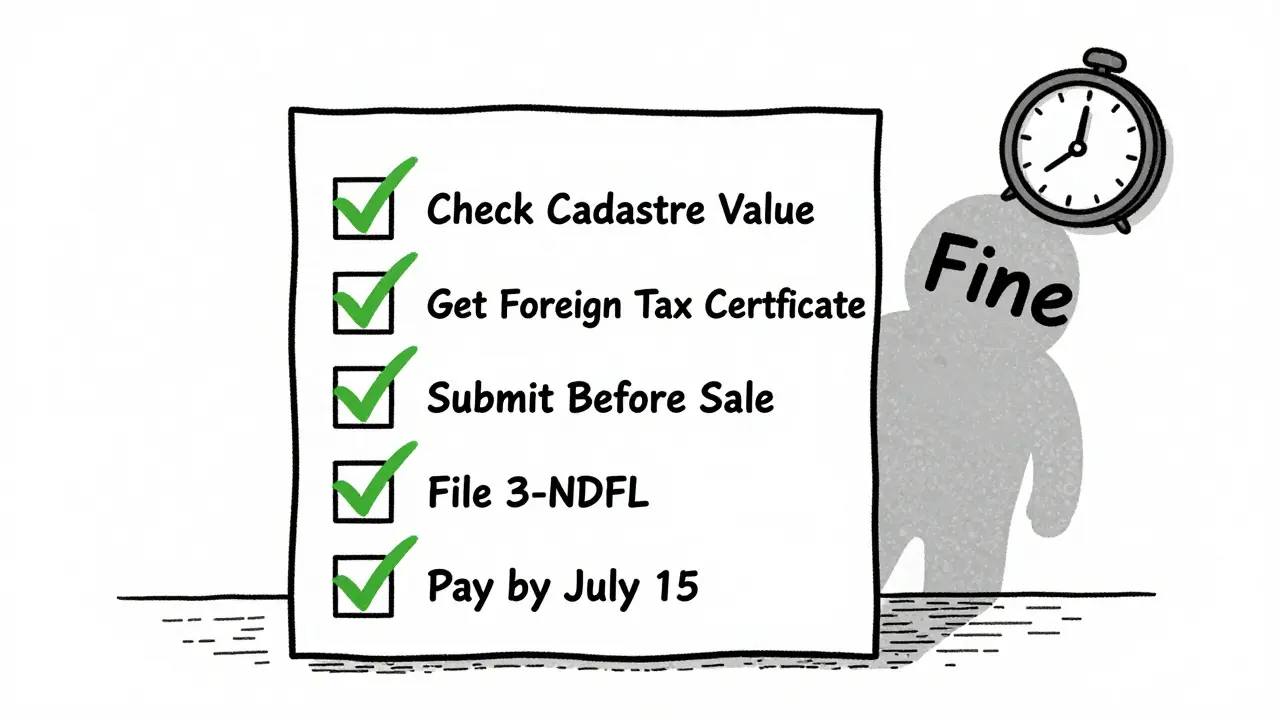

Процедура простая, но строгая. Пять шагов:

- Сделайте сделку и зарегистрируйте переход права собственности в Росреестре.

- Рассчитайте налог: возьмите большую сумму - цена договора или 70% кадастровой стоимости. Вычтите расходы на покупку, если они подтверждены.

- Заполните декларацию 3-НДФЛ. Укажите все данные: паспорт, ИНН, адрес, сумма дохода, кадастровая стоимость, применяемые льготы.

- Подайте декларацию до 30 апреля следующего года. Можно через личный кабинет на сайте ФНС, в бумажном виде или через нотариуса.

- Оплатите налог до 15 июля.

Если пропустили срок подачи - штраф 5% за каждый месяц просрочки, но не больше 30% от суммы налога и не меньше 1000 рублей. За неуплату - пени и арест счетов. Не откладывайте.

Что не работает для нерезидентов

Вычеты, которые резиденты получают автоматически - вам не доступны. Никакого имущественного вычета на покупку, никакого социального вычета на лечение или обучение. Даже если вы купили квартиру за 8 млн рублей и заплатили 1 млн налогов - для вас это не уменьшит налог с продажи.

Также не работает льгота для продажи жилья, если вы купили новое. Для резидентов - это стандартная практика. Для вас - нет. Только СИДН и подтверждение расходов.

Если вы ИП - ситуация сложнее. На ОСНО вы платите 30% НДФЛ с доходов от недвижимости. На УСН - налог считается по упрощенной системе, и статус резидента не влияет. Но это отдельная тема, и тут нужно разбираться с бухгалтером.

Что меняется в 2025 году

С 1 января 2025 года вводятся изменения для нерезидентов, но они касаются только доходов от работы. Если вы удаленно работаете на российскую компанию - теперь вы платите 13-22% вместо 30%. Но это не про продажу недвижимости. Для недвижимости - все остается как было: 30% и никаких изменений.

ФНС усиливает контроль. Проверяют не только декларации, но и документы на покупку, переводы, договоры. Если вы продали квартиру за 1,5 млн, а кадастровая стоимость - 4 млн, вас точно вызовут. Не надейтесь на «ничего не заметят».

Эксперты считают, что в 2026-2027 годах ставка для нерезидентов может снизиться до 25-27% - но это пока только прогноз. Официально ничего не подтверждено. Не ждите скидок - действуйте с тем, что есть.

Что делать, если вы уже продали квартиру

Если сделка была в 2024 году - подавайте декларацию до 30 апреля 2025. Если в 2023 - еще можно, но с пени. Чем позже - тем дороже.

Если вы не знаете кадастровую стоимость - запросите выписку ЕГРН. Это бесплатно и занимает 5 минут на сайте Росреестра.

Если вы гражданин страны с СИДН - соберите документы сейчас. Не дожидайтесь уведомления от ФНС. Документы на подачу нужно готовить за месяц до сделки.

Если вы не уверены - обратитесь к налоговому консультанту. Один час консультации может сэкономить 100-300 тысяч рублей. Не экономьте на этом.

Практический совет: как не попасть в ловушку

- Никогда не занижайте цену в договоре - это не защитит от налога, а только добавит штрафы.

- Всегда проверяйте кадастровую стоимость до подписания договора.

- Если есть СИДН - подавайте документы заранее, а не после сделки.

- Не полагайтесь на агентов по недвижимости - они не юристы и не бухгалтеры.

- Храните все документы: договоры купли-продажи, платежки, выписки, справки о резидентстве - минимум 5 лет.

Налог на недвижимость для нерезидентов - это не барьер, а система. Если вы знаете правила - платите ровно столько, сколько нужно. Если игнорируете - платите в два раза больше. Выбор за вами.

Aleksandr Kozlov

января 16, 2026 AT 12:40Знаю людей, которые продали квартиру в Москве и не подали декларацию - думали, что раз не живут тут, то и налог не их дело. Потом пришли штрафы, пени, и в итоге заплатили в два раза больше, чем надо. Не надо быть гением, чтобы понять: если ты владеешь имуществом в России - ты в системе. Просто читай правила, не гадай.

Это не про жадность, это про ответственность.

Юлия Локтионова]

января 17, 2026 AT 15:54А почему вообще существует такая жестокая ставка для нерезидентов? Это не налог - это наказание. Кто-то уехал учиться, кто-то уехал за границу из-за политики, а теперь за то, что не живет в России, его штрафуют на 30%? Это не экономика - это моральный упадок. Куда мы катимся?

Olena Gorbach

января 18, 2026 AT 17:06Я из Украины, у меня тут квартира в Сочи. Продавала в прошлом году. Справку о резидентстве из Украины делала - все прошло гладко, налог 15% вместо 30%. Совет: не бойтесь документов. Это не бюрократия, это твоя защита. Росреестр - твой друг, а не враг. Зайди на сайт, посмотри кадастровую - 5 минут и спокойствие на год.

Sergey S

января 19, 2026 AT 14:5730%? Серьезно? А кто придумал эту дичь? ФНС - это не налоговая, это магазин по продаже чужих денег. Сначала ты платишь 13%, потом тебе говорят: «А теперь 30%», а потом еще и кадастровую стоимость в 70% впихивают. Это не налог - это кибер-грабеж. А потом еще и штрафы за то, что ты не знал, что кадастровая стоимость выросла на 2 миллиона за год. Ну да, конечно, ты же не волшебник, чтобы следить за всем этим. А тут - хрен тебе, плати.

И да, не верьте тем, кто говорит «у меня все ок». У них либо деньги, либо связи. А у тебя - ничего.

Максим Мильченко

января 21, 2026 AT 14:43Система налогообложения нерезидентов в России не является ни справедливой, ни логичной. Она представляет собой архаичный механизм, основанный на принципе территориальной экстерриториальности, который противоречит современным принципам международного налогового права. Согласно ОЭСР, налоговая база должна определяться на основе реального экономического присутствия, а не формального статуса резидентства. Введение кадастровой стоимости в качестве базы для расчета дохода, превышающей рыночную, нарушает принципы соразмерности и пропорциональности. Кроме того, отсутствие имущественного вычета для нерезидентов, в то время как резиденты получают его автоматически, создает дискриминационную правовую конструкцию, которая может быть оспорена в Европейском суде по правам человека при наличии соответствующего прецедента. Следует также отметить, что применение 70% кадастровой стоимости, когда она превышает рыночную, является арбитрарным и не имеет экономического обоснования. Это не налог - это фискальный произвол.

Marina Letunovskaya

января 22, 2026 AT 10:33Продала квартиру, подала справку о резидентстве из Германии - налог 0%. Да-да, ноль. Не 15, не 10 - ноль. Главное - не ждать, пока ФНС напомнит. Готовь документы за месяц до сделки. И да, не слушай агентов, они не знают, что такое СИДН. Я сама сначала думала - это бред, а потом - оказалось, что это реально работает. Не бойся, делай. Ты не враг, ты просто человек, который хочет платить не больше, чем должен.